اکوایران: شرکت آمریکایی خدمات بانکی و مالی گلدمن ساکس در گزارشی به تحلیل وضعیت اقتصاد جهان پرداخته است. اکو ایران این تحقیق را در چند قسمت منتشر خواهد کرد. بخش هشتم تحلیل اقتصاددانان گلدمن ساکس را در زیر می خوانید:

به گزارش اخبار اقتصادی، پیشبینیهای پایه گلدمن ساکس برای رشد اقتصادی باثبات و کاهش تورم، تحولی مطلوب و مثبت برای بازار دارایی است، هرچند وجود ریسکهایی از جمله تغییر نرخ بهره پیامدهایی برای چشمانداز رشد بازارها دارد. .

گلدمن ساکس گفت بزرگترین چالش پیشبینی رشد اقتصادی این شرکت این است که قیمت بسیاری از داراییهای ریسک بالاتر از حد معمول است. با این حال، بازدهی در بازارهای اوراق قرضه، بازارهای نوظهور و بخشهایی از بازار سهام پایینتر از سطح تاریخی خود است. به عبارت دیگر، در حالی که ارزش دارایی های ریسک افزایش یافته است، بازده بالقوه آنها مطابق با روندهای تاریخی نیست.

علاوه بر این، از آوریل، قیمت اکثر داراییهای دورهای با پیشبینیهای پایه گلدمن ساکس همسو شده است. با این حال، سه ماه گذشته شاهد افزایش «حق بیمه ریسک» بودهایم که سرمایهگذاران برای نگهداری داراییهای پرریسکتر درخواست میکنند. علیرغم پیش بینی های مثبت رشد اقتصادی گلدمن ساکس، به نظر می رسد تفاوت یا “شکاف” بین پیش بینی های اقتصادی خوش بینانه این شرکت و قیمت های فعلی بازار برای دارایی های مختلف در حال کاهش است.

در بازارهای اعتباری (مانند بازار اوراق قرضه) و بازارهای نوظهور، تفاوت اندک بین بازده داراییهای پرریسک و نرخهای داراییهای بدون ریسک، پتانسیل این داراییها را برای عملکرد بهتر از داراییهای مطمئنتر محدود میکند.

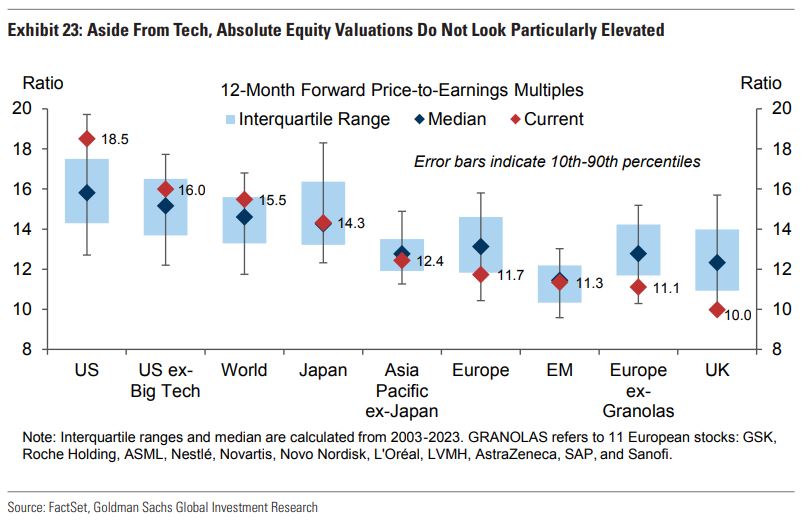

در بازار سهام، تمرکز بر ارزش گذاری است. یعنی قیمت سهام منصفانه باشد یا خیر. در ایالات متحده برخی معتقدند که قیمت سهام به خصوص در شرکت های بزرگ فناوری بالاتر از حد معمول است. با این حال، این نگرانی ها آنقدر که به نظر می رسد گسترده نیستند. اگر Big Tech به رشد مورد انتظار دست یابد، قیمت ها بالاتر از حد معمول در نظر گرفته نمی شوند.

به استثنای شرکت های بزرگ ایالات متحده، ارزش گذاری ها کمتر از روندهای تاریخی است، در حالی که “هزینه های ریسک سهام” به طور کلی با دوره های قبلی نرخ های بهره بالاتر سازگار است (نمودار 23).

در مقابل، ارزش گذاری اوراق قرضه دولتی به وضوح بهبود یافته است. این به سادگی نشان دهنده افزایش قابل توجه کارایی است. اما قبلاً دیدهایم که بازده مورد انتظار سرمایهگذاریهای آتی در یک دوره زمانی طولانی تحت تأثیر رشد اقتصادی مورد انتظار بدون وقوع رکود اقتصادی بوده است، یعنی همانطور که اقتصاددانان گلدمن ساکس پیشبینی کردند. با این حال، به دنبال وضعیت اخیر که بسیاری از سرمایه گذاران دارایی های خود را فروختند، هر گونه جنبه غیرعادی این بازده مورد انتظار مانند قبل قابل توجه نیست.

چشم انداز بازار برای سال آینده

مشکل دستیابی به بازدهی بالاتر در این واقعیت است که بازار در حال حاضر انتظار کاهش نرخ بهره را دارد، اما بر اساس پیش بینی های پایه گلدمن ساکس، این اتفاق نمی افتد. علاوه بر این، نوسانات نرخ های بهره ایالات متحده بسیار بالا در نظر گرفته می شود و اقتصاددانان در Goldman Sachs پیش بینی می کنند که نوسانات کاهش خواهد یافت. این کاهش نوسانات، شرایط مطلوبی برای اوراق بهادار با پشتوانه وام مسکن محسوب میشود، زیرا در حال حاضر اسپرد بازدهی در این بازار بالاتر از حد معمول است.

با در نظر گرفتن محدودیت های ناشی از ارزش گذاری های فعلی گلدمن ساکس و چشم انداز کلی اقتصادی، اقتصاددانان این شرکت آمریکایی برای اولین بار بازده مثبت یک رقمی و حتی دو رقمی را برای بازارهای اوراق قرضه و سهام پیش بینی می کنند. گلدمن ساکس همچنین انتظار دارد به دلیل ترکیبی از کمبود عرضه و ادامه رشد تقاضا، قیمت کالاها در سال 2024 افزایش یابد. البته کارشناسان اقتصادی این شرکت آمریکایی اعلام کرده اند که افزایش قیمت نفت به دلیل احتمال عرضه بیشتر از سوی عربستان و آمریکا محدود خواهد بود.

منبع اکو ایران