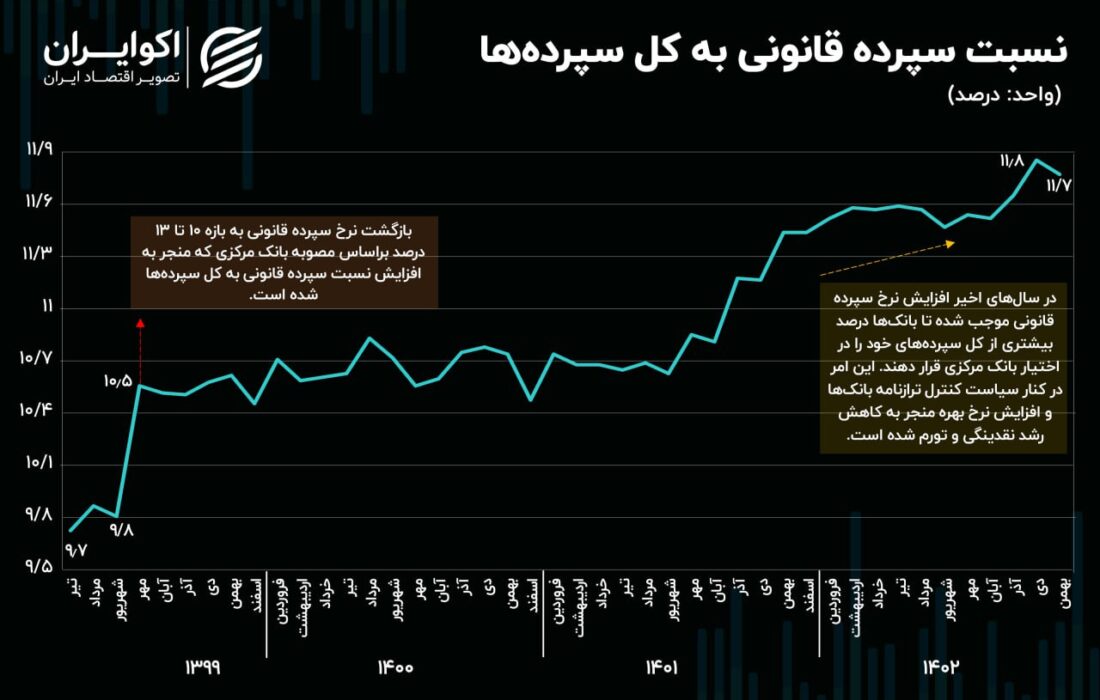

اکوایران: تحقیقات نشان میدهد نسبت سپردههای قانونی به کل سپردهها بین تیرماه ۱۳۹۷ تا بهمن سال گذشته ۲ واحد درصد افزایش یافته است که نشاندهنده اهمیت نرخ سپرده قانونی بانک مرکزی در کنترل تورم است.

اخبار اقتصادی، نسبت سپرده های قانونی به کل سپرده ها تا بهمن 1402 بیش از سه سال روند افزایشی داشت، بنابراین این نسبت در بهمن ماه سال گذشته به 11.7 درصد رسید. به بیان ساده تر، بانک ها به ازای هر 100 واحد سپرده ای که دارند باید به طور متوسط 12 واحد در اختیار بانک مرکزی قرار دهند. دلیل این امر افزایش نرخ سپرده قانونی توسط بانک مرکزی است.

براساس مصوبه شهریورماه ۱۳۹۸ بانک مرکزی، محدوده نرخ سپرده قانونی بین ۱۰ تا ۱۳ درصد تعیین شده است. این امر منجر به افزایش نسبت سپرده های قانونی به کل سپرده ها شده است. این در حالی است که نسبت سپرده های قانونی به کل سپرده ها به دلیل کرونا به کمتر از 10 درصد رسیده بود.

می توان گفت افزایش نرخ سپرده قانونی در کنار سیاست کنترل مانده بانکی و افزایش نرخ سود بانکی باعث کاهش نقدینگی و کنترل تورم شده است.

نقش سپرده قانونی در سیاست پولی

بانک ها باید درصدی از کل سپرده های خود را به عنوان اندوخته قانونی در اختیار بانک مرکزی قرار دهند که به آن سپرده قانونی می گویند. نسبت سپرده قانونی به کل سپرده های بانک را نسبت سپرده قانونی می گویند. هدف از این کار محدود کردن ظرفیت بانک ها در اعطای وام و تسهیلات برای کنترل نقدینگی و در نتیجه تورم است.

کاهش نرخ سپرده قانونی با افزایش ضریب، قدرت بانک ها را در ایجاد اعتبار و نقدینگی افزایش می دهد و در نهایت منجر به تورم می شود. افزایش نرخ سپرده قانونی اگر با سایر سیاستهای کنترل تورم همراه شود، ممکن است ایجاد نقدینگی بانکها را محدود کرده و منجر به کاهش تورم شود.

بنابراین در مورد افزایش یا کاهش نرخ سپرده قانونی دو نظر وجود دارد. یک دیدگاه این است که تغییر در نرخ سپرده قانونی یک ابزار موثر سیاست پولی برای کنترل نقدینگی و تورم است و دیدگاه دیگر معتقد است که با توجه به توانایی بانک ها در ایجاد نقدینگی، تغییر نرخ سپرده قانونی توسط بانک مرکزی تنها منجر به اضافه برداشت توسط بانک مرکزی می شود. بانک ها تأثیر خاصی بر قدرت بانک ها در اعطای وام و تسهیلات ندارد. در نتیجه، نرخ سپرده قانونی باید همراه با سایر ابزارهای سیاست پولی مورد استفاده قرار گیرد.

سیر تحول نرخ سپرده قانونی در سال های اخیر

بر اساس آخرین آمار بانک مرکزی از نسبت سپرده های قانونی به کل سپرده های موجود از تیرماه 1397 تا بهمن ماه 91، مشاهده می شود که این متغیر در این مدت روند افزایشی داشته است. بنابراین در جولای 2019، هر بانک به طور متوسط 9.7 درصد از کل سپرده های خود را به بانک مرکزی ارائه کرده است. در حالی که در بهمن ماه سال گذشته این نرخ 11.7 درصد بود. در واقع در این بازه زمانی نسبت سپرده قانونی 2 واحد درصد افزایش یافته است.

بیشترین میزان سپرده قانونی به کل سپرده ها در دی ماه سال گذشته با 11.8 درصد به ثبت رسیده است. علاوه بر این، حداقل 9.7 درصد برآورد شده است که مربوط به جولای 2019 و بحران کرونا است.

همچنین در سال گذشته روند نسبت سپرده قانونی افزایشی بود که می توان آن را ناشی از افزایش نرخ سپرده قانونی توسط بانک مرکزی دانست. در واقع این یکی از سیاست های نهاد پولی کشور برای کنترل تورم و کاهش نرخ رشد نقدینگی نقطه به نقطه زیر 30 درصد بود.

اهمیت نرخ سپرده قانونی در بازارهای پولی و بانکی

همانطور که گفته شد، کارشناسان متعددی بر اساس تجربه سایر کشورها معتقدند که در حال حاضر نرخ ذخیره قانونی به دلیل عدم توانایی ضعیف در کنترل قدرت خلق نقدینگی بانک ها، کارکرد گذشته را ندارد و باید حذف شود. ابزارهای سیاست پولی یا نرخ آنها باید کاهش یابد.

از سوی دیگر برخی معتقدند حذف یا کاهش نرخ سپرده قانونی شوک اقتصادی ایجاد می کند. با این حال، طبق مطالعات علمی، در اقتصادی که بازار پول به طور کارآمد، جامع و عمیق کار می کند و متغیرهای کلان اقتصادی نسبتاً ثابت هستند، نرخ بهره کوتاه مدت (مثلاً نرخ بهره بین بانکی یک شبه در کوتاه مدت) می تواند سریع باشد. اثر و تأثیر کامل بر بازار و صرفه جویی و پیش بینی اثربخشی آن به صورت کارآمدتر و جامع تر. در چنین شرایطی این ابزار برای سیاست پولی اتخاذ می شود و ابزار سپرده قانونی حداقل بر اساس سیاست پولی به تدریج کاهش می یابد و نیازی به حذف دستوری نخواهد داشت.

منبع اکو ایران