به گزارش اخبار اقتصادی، بانک مرکزی ایران پس از شکست های متعدد در سیاست های خود برای کنترل نرخ ارز، بسته جدید ارزی دیگری را معرفی کرد. در این بسته تمامی منابع ارزی حاصل از صادرات تحت نظارت بانک مرکزی و به عبارتی قانون «قرارداد ارزی» اجرا می شود.

در قرارداد ارزی که یکی از ابزارهای کنترل کامل ارز محسوب می شود، صادرکنندگان موظف هستند تمامی ارز حاصل از صادرات خود را به کشور بازگردانند و به بانک های تعیین شده از سوی بانک مرکزی بفروشند. ادعا می شود که در این بسته از تجربه روسیه در بازگرداندن ارزش روبل استفاده شده است.

پس از حمله روسیه به اوکراین و اعمال تحریم های مختلف علیه روسیه، ارزش روبل به شدت کاهش یافت. برای حمایت از روبل، اقدامات اقتصادی ویژه ای انجام شد که همگی در قالب یک بسته منجر به ترمیم ارزش روبل شد.

اما سوال اصلی اینجاست که آیا واقعا برنامه ای که بانک مرکزی در نظر دارد شبیه مدل روسیه است؟ تحقیقات نشان می دهد که احتمالاً اینطور نیست.

در این گزارش به تحلیل مجموعه اقدامات روسیه برای عبور از بحران ارزی پرداخته ایم.

1. اصلاح سیاست ارزی از سال 2017

برای بررسی سیاست های ارزی روسیه باید کمی به عقب برگردیم. در یک تغییر اساسی رویکرد، روسیه از سال 2017 به منظور جلوگیری از تکرار نوسانات ارزی و پیش بینی پذیری بیشتر اقتصاد، ورود ارزهای نفتی را محدود کرده است. بازار ارز برای جلوگیری از گره زدن نرخ اسمی ارز به درآمد نفت، حداقل مقدار 40 دلار در هر بشکه نفت صادراتی تعیین شود. این اقدام باعث شد کاهش صادرات نفت به هر دلیلی نباید باعث بی ثباتی نرخ ارز شود. زمانی که در سال 2017 قیمت نفت افزایش یافت، روسیه به جای تکرار اشتباهات گذشته خود در افزایش عرضه ارزهای نفتی در بازار ارز و کاهش نرخ واقعی ارز و قرار دادن آن در معرض نوسانات، مازاد درآمدهای نفتی در یک «حساب ارزی» ذخیره و برای افزایش ذخایر خارجی تخصیص داده است.

با شروع جنگ علیه اوکراین و تعلیق اجرای این سیاست، عرضه ارزهای نفتی در بازار ارز افزایش یافت و از کاهش نرخ واقعی ارز جلوگیری کرد. از طرفی همین است ذخیره ارزی دست بانک مرکزی روسیه را برای مداخله ارزی باز کرد.

البته طبق آمار، بانک مرکزی روسیه تنها دو بار به طور مستقیم در بانک مرکزی دخالت کرده است. یک بار برای 1000 میلیون دلار در 25 فوریه و یک بار برای 226 میلیون دلار در 28 فوریه. بازار ارز تزریق کرد که در مقایسه با بازار ارز روسیه مقدار کمی است.

به عبارت دیگر، سیاست ارزی تثبیت نرخ واقعی ارز به جای سیاست تثبیت نرخ ارز اسمی یکی از مهمترین عوامل تجربه موفق روسیه بوده است.

2. روسیه با نرخ بهره چه کرد؟

پس از اعمال محدودیت های مالی بر سیستم بانکی روسیه و قطع دسترسی برخی بانک های روسی به سوئیفت، بانک مرکزی روسیه یک شبه نرخ بهره بین بانکی را از 9.5 درصد به 20 درصد افزایش داد تا روبل را برای نگهداری و کاهش تقاضا جذاب تر کند. تبدیل روبل به ارزهای خارجی.

این اقدام از هجوم به بانک ها جلوگیری کرد و باعث شد سپرده گذاران پول خود را در بانک ها نگه دارند. البته این سود بانکی پس از کاهش نرخ ارز طی چند مرحله کاهش یافت و اکنون به 7.5 درصد رسیده است.

3. اعمال کنترل حساب سرمایه/نرخ ارز اجباری نیست

رئیس جمهور روسیه در واکنش به تحریم های غرب دستور کنترل حساب سرمایه را در 8 فوریه صادر کرد که بر اساس این دستور، انتقال پول به حساب های بانکی خارجی، برداشت ارز از حساب های ارزی و برداشت بیش از 10 هزار دلار وجه نقد انجام شد. از کشور برای اتباع روسیه و حتی خارجی ها ممنوع بود و هرکسی که می خواست بیش از این مبلغ را معادل روبل دریافت کند، آن را از بانک می گرفت.

بانک مرکزی روسیه همچنین تمامی بانک ها و کارگزاران را از انجام مبادلات ارزی و فروش دلار، یورو و سایر ارزهای خارجی به روبل به مدت شش ماه منع کرد. یعنی خرید و فروش ارز در بازار ممنوع شد.

از سوی دیگر، پرداخت های خارجی برای بازپرداخت بدهی های خارجی نیز مسدود شد. با دستور اجرایی رئیس جمهور، روس هایی که از کشورهای «غیر دوست» وام گرفته بودند، باید بدهی خود را به روبل پرداخت می کردند. مهم نیست چه ارزی وام گرفته اند. همچنین، پرداخت بدهی ها باید به حساب خاصی به نام حساب بانکی “C” انجام شود، مگر اینکه بدهکاران مجوز پرداخت مستقیم را از بانک مرکزی فدراسیون روسیه یا وزارت دارایی دریافت کرده باشند.

بخشی از نقدینگی که به دنبال فرار از روسیه بود، با مکانیسم «ممنوعیت انتقال ارز به خارج از کشور» مهار شد و در بانکهای روسیه نشست.

یکی از کلیدی ترین اقدامات روسیه برای کنترل نرخ ارز، ایجاد تعهد ارزی برای صادرکنندگان بود.

با شروع تحریمها، دولت و بانک مرکزی روسیه قراردادهای ارزی را برای صادرکنندگان منعقد کردند و کلیه صادرکنندگانی که درآمد خود را به ارز خارجی کسب میکردند، موظف شدند ۸۰ درصد از درآمد ارزی خود را ظرف سه روز پس از اعلام به حسابهای خود واریز کنند. دریافت این درآمد از 28 فوریه، فروش و تبدیل به روبل. با این کار عملاً حمایت ارزی را به بخش خصوصی واگذار کردند.

از سوی دیگر، بانک مرکزی روسیه یک بازار کاملاً کنترل شده برای انجام تمامی مبادلات ارزی ایجاد کرد. در همین حال، در روسیه، فعالیتهای سوداگرانه مشمول مالیاتهای سنگینی شد که اقتصاد را از دست دلالان گرفت.

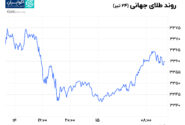

نکته قابل توجه دیگر وجود سیستم ارزی کاملاً شناور در روسیه است. روندها نشان می دهد که نرخ ارز رسمی روسیه ثابت و دستوری نیست و چندین نرخ ارز با تفاوت های قابل توجه در این کشور وجود ندارد.

4. الزام کشورهای غیر دوست به خرید گاز با روبل

از آنجایی که روسیه تامین کننده اصلی گاز اروپا است و مشتریان اروپایی وابستگی زیاد و غیرقابل جایگزینی – حداقل در کوتاه مدت – به گاز روسیه دارند، ولادیمیر پوتین در فرمانی که در 31 مارس امضا شد به خریداران خارجی دستور داد از این پس هزینه گاز روسیه را پرداخت کنند. از “کشورهای غیر دوست” به روبل.

این به نوبه خود خطر بازگشت ارز صادراتی را از بین برد. روسیه با الزام واردکنندگان اروپایی گاز طبیعی روسیه به پرداخت به روبل، دو هدف اصلی را دنبال کرد: اول، تضمین بازگشت 100 درصد ارز حاصل از صادرات گاز و دوم، حل مشکلات انتقال پول بین المللی با حفظ بانک گازپروم در سیستم رسمی پرداخت بین المللی.