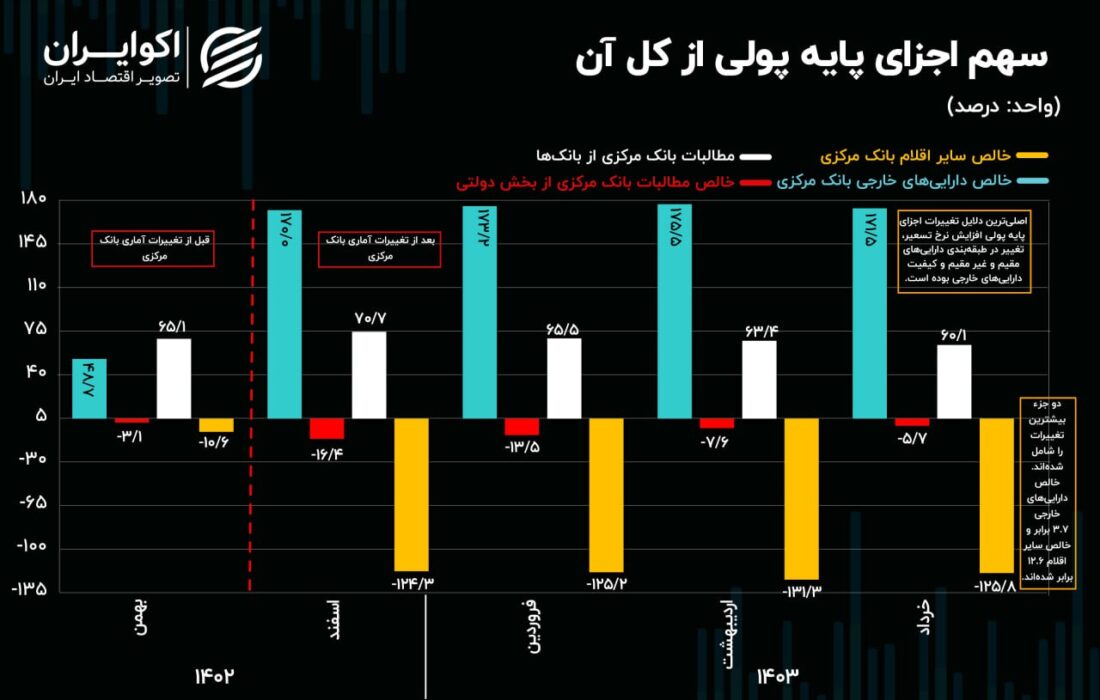

هنگام تغییر آمارهای ترازنامه بانک مرکزی، سهم اجزای پایه پولی از کل تغییر قابل توجهی داشته است. در خرداد ماه امسال نسبت به بهمن ماه سال گذشته، خالص دارایی های خارجی بانک مرکزی 3.7 برابر و خالص سایر اقلام بانک مرکزی 12.6 برابر افزایش یافت که شدیدترین تغییرات بوده است.

اخبار اقتصادی، در آخرین ترازنامه بانک مرکزی که در خرداد ماه سال جاری منتشر شد، حجم پایه پولی به یک هزار و 113 میلیارد تومب رسید. از این میزان 1908 میلیارد تومانی دارایی های خارجی بانک مرکزی، منهای 63.5 میلیارد تومان خالص مطالبات بانک مرکزی از بخش عمومی است که نشان از بدهکار بودن بانک مرکزی به دولت دارد. همچنین 668 میلیارد تومان خالص مطالبات بانک مرکزی به بانک ها و کمتر از یک میلیون و 400 هزار میلیون تومان از سایر اقلام بوده است.

بر اساس آخرین ترازنامه های منتشر شده از سوی بانک مرکزی، نسبت اجزای پایه پولی در کل آن نسبت به ترازنامه های قبلی تغییر چشمگیری داشته است. دلایل اصلی این تغییرات افزایش نرخ ارز، تغییر طبقه بندی دارایی های مقیم و غیر مقیم و کیفیت دارایی های خارجی است. تغییرات عمده در اجزای پایه پولی عمدتاً ناشی از تغییر در ساختار اجزای پایه پولی بر اساس دستورالعمل های صندوق بین المللی پول است.

بر اساس داده های قدیمی، در بهمن ماه سال گذشته سهم دارایی های خارجی در پایه پولی 48 درصد بوده است. بر اساس داده های جدید، نسبت دارایی های خارجی به پایه پولی 3.5 برابر افزایش یافته است. نسبت بدهی بانک ها به بانک مرکزی تغییر چندانی نکرده است، اما به دلیل اعطای وام دولت به بانک ها برای رفع کسری بودجه، به طور کلی میزان آن در سال های اخیر افزایش یافته است. سهم بدهی بخش دولتی از پایه پولی به بانک مرکزی منفی است، به این معنی که بانک مرکزی به دولت بدهکار است.

هسته تورمی اقتصاد

پایه پولی تمام پولی است که مستقیماً توسط بانک مرکزی ایجاد می شود. اندازه پایه پولی تابعی از دارایی ها و بدهی های بانک مرکزی است. این متغیر پولی دارای چهار جزء اصلی است: دارایی های خارجی، بدهی بانک ها به بانک مرکزی، بدهی دولت به بانک مرکزی و سایر اقلام بانک مرکزی. تغییر در هر یک از این مؤلفه ها می تواند بر پایه پولی تأثیر بگذارد.

از پایه پولی، به عنوان هسته تورمی شناخته می شود. این پول در واقع پولی است که بانک مرکزی در ازای دارایی های خود منتشر می کند و با ایجاد نقدینگی که همان پول در گردش است، توانایی ایجاد تورم را دارد. به همین دلیل به آن پول قدرتمند نیز می گویند.

بر اساس آخرین ترازنامه های بانک مرکزی، سه بخش از پایه پولی نسبت به ارقام قبلی دچار تغییرات قابل توجهی شده است. بانک مرکزی سه عامل را دلیل اصلی این تغییرات معرفی کرده است. این سه عامل عبارتند از «افزایش نرخ ارز»، «تغییر طبقه بندی دارایی های مقیم و غیر مقیم» و «کیفیت دارایی های خارجی».

نسبت دارایی های خارجی در پایه پولی

دارایی های خارجی بانک مرکزی به صورت ذخایر طلا یا ذخایر ارزی است. ذخایر ارزی حاصل از صادرات نفتی و غیرنفتی و جاهای دیگر وارد بانک مرکزی می شود. اما به طور معمول آنچه در ذخایر ارزی تغییر می کند، ذخایر ارزی است. حجم ذخایر ارزی بانک مرکزی عامل مهمی در ثبات نرخ ارز است و کاهش آن می تواند باعث تلاطم بازار ارز و اقتصاد کشور شود. یکی از راههای بررسی تغییرات این ذخایر، سهم آنها در پایه پولی است.

در دوره مورد تجزیه و تحلیل، دارایی های خارجی بانک مرکزی بیشترین نسبت پایه پولی را به خود اختصاص داده است. بنابراین در برخی موارد میزان آن بیش از حجم پایه پولی بوده است. در بهمن ماه سال گذشته مشارکت این جزء از پایه پولی 48.7 درصد ثبت شد. بر اساس ترازنامه ژوئن، نسبت دارایی های خارجی به 171.5 درصد رسیده است.

بر اساس آخرین آمار بانک مرکزی، حجم دارایی های خارجی از 510 میلیارد تومان در بهمن ماه سال گذشته به 1908 میلیارد تومان در خرداد ماه امسال رسیده است که این رقم بیش از سه برابر شده است. رشد قابل توجه خالص دارایی های خارجی عمدتا ناشی از تغییر نرخ 4200 تومانی ارز در بازار آزاد است که موجب افزایش دارایی های خارجی و بدهی های ارزی بانک مرکزی شد.

یکی دیگر از دلایل تغییر اجزای پایه پولی، کیفیت دارایی های خارجی بوده است. کیفیت دارایی خارجی بر اساس سهولت دسترسی و انتقال تعیین می شود. دولت ها ممکن است نتوانند به راحتی ارز حاصل از فروش نفت و دارایی های مستغلات را به خارج از کشور بازگردانند. این پول ممکن است به دلیل تحریم در کشورهای دیگر مسدود شده و قابل دسترسی نباشد. هر چه دسترسی به این دارایی دشوارتر باشد، فقیرتر است و امکان تحقق آن وجود ندارد.

ثبات بدهی بانک

نسبت بدهی بانک ها به بانک مرکزی از نظر پولی در سال گذشته رو به افزایش بوده و از 40 درصد در ابتدای سال 1402 به 70 درصد در پایان سال رسیده است. این مولفه از پایه پولی باعث افزایش اضافه برداشت بانکی از منابع بانک مرکزی می شود که به طور قابل توجهی به افزایش پایه پولی کمک کرده است.

این افزایش میزان خالص دارایی های بانک مرکزی در مقابل بانک ها نشان از کمبود نقدینگی بانک ها دارد. کارشناسان دلیل این مشکل را سیاست های کنترلی بانک مرکزی بر ترازنامه بانک ها برای مهار رشد نقدینگی و تورم می دانند. چرا که دولت برای رفع کسری بودجه، استقراض مستقیم از بانک مرکزی را جایگزین استقراض از سیستم بانکی کرده است.

دولت سیزدهم اعلام کرده بود که برای تامین کسری بودجه از بانک مرکزی وام نمی گیرد. اما راه استقراض از سایر بانک ها را نبسته و به همین دلیل برای تامین کسری بودجه به سیستم بانکی روی آورده است و این بانک ها مطالبات خود را از دولت بانک مرکزی دریافت می کنند. در نتیجه بدهی بانک ها به بانک مرکزی افزایش یافته است.

افزایش بدهی بخش دولتی به بانک مرکزی

مؤلفه دیگر، پایه پولی خالص دارایی های بانک مرکزی در مقابل بخش دولتی است که در دوره مورد بررسی منفی بوده است. یعنی بانک مرکزی به دولت بدهکار است. دولت در بانک مرکزی سپرده دارد و گاهی در صورت بدهی از بانک مرکزی نیز استقراض می کند. تفاوت این دو مولفه، خالص بدهی دولت به بانک مرکزی است.

بر اساس آخرین ترازنامه منتشر شده، بانک مرکزی نزدیک به 64 میلیارد تومان به دولت بدهکار بوده است. چون این رقم در ترازنامه بانک مرکزی منفی است، سهم آن در پایه پولی نیز منفی است. یعنی پایه پولی را کاهش داده است. البته از ابتدای امسال بدهی دولت به بانک مرکزی افزایش یافته است. به گفته بانک مرکزی، دلیل این امر افزایش تعداد اسناد قابل پرداخت به تعهد دولت و سهمیه و سهام دولت در صندوق بین المللی پول بوده که به دلیل ثبت مشابه تحت عنوان سایر موارد، آثار پولی ندارد. بدهی های بانک مرکزی

همچنین یکی دیگر از دلایل افزایش بدهی بخش عمومی به بانک مرکزی، افزایش کمتر سپردههای بخش عمومی در بانک مرکزی نسبت به افزایش بدهیهای بخش دولتی است که نشان میدهد پرداختهای دولت عمدتاً بر اساس سپرده آنها انجام شده است. منابع در عین حال دولت در این مدت از متوازن کننده خزانه استفاده نکرده است.

همانطور که گفته شد یکی از دلایل تغییرات اجزای پایه پولی تغییر طبقه بندی دارایی های مقیم و غیر مقیم بوده است. به عنوان مثال، بدهی های خارجی دولت به بانک مرکزی به جای اینکه در خالص دارایی های خارجی ثبت شود، در خالص مطالبات دولت از بانک مرکزی لحاظ می شود.

جهش خالص از سایر اقلام موجود در موجودی جدید

یکی دیگر از اجزای خالص پولی سایر اقلام بانک مرکزی است که شامل دارایی های بانک مرکزی و همچنین مانده عملیات سیاست پولی می شود. میزان این مولفه در خرداد ماه سال جاری منفی 1400 میلیارد توکن بوده که نشان می دهد بانک مرکزی بابت این مفاهیم بدهکار بوده است. با تغییرات اعمال شده توسط بانک مرکزی در ترازنامه، ارزش این جزء از پایه پولی به شدت تغییر کرده است. به این ترتیب خالص موجودی سایر اقلام بانک مرکزی از منفی 111 میلیارد تومان در بهمن ماه سال گذشته به منفی 1400 میلیارد تومان افزایش یافت و در بیش از 12 ضرب شد. این اتفاق باعث شد نسبت این جزء از پایه پولی از – 10 درصد تا -126 درصد.

با کاهش جدید خالص سایر اقلام بانک مرکزی، پایه پولی نیز کاهش یافته است. دلیل آن ذخیره نرخ ارز دارایی ها و بدهی های بانک مرکزی و افزایش سایر بدهی های بانک مرکزی به دلیل افزایش اسکناس های قابل پرداخت به صندوق بین المللی پول و بانک جهانی است.

منبع اکو ایران