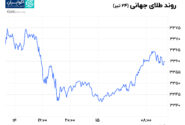

به گزارش اخبار اقتصادی، هفته نامه اکونومیست در سرمقاله شماره 24 ژوئن سال 2023، به بررسی تورم جهانی و هزینه های دردناک مهارافزایش قیمت ها پرداخته و نوشته است: سرمایه گذاران باید برای یک تورم بالاتر پایدار آماده شوند.

در نگاه اول به نظر می رسد اقتصاد جهان از تنگنا عبور کرده است. در حالیکه در ایالات متحده در سال گذشته، تورم سالانه به دو رقم نزدیک شده بود، اکنون این نرخ به 4 درصد کاهش یافته است. اثری از رکود دیده نمی شود و فدرال رزرو احساس می کند که می تواند بالاخره از افزایش نرخ بهره فاصله بگیرد. پس از سال هولناک 2022، بازارهای سهام در حال جشن گرفتن هستند: شاخص اس اند پی 500 شرکت های آمریکایی در سال جاری تا کنون 14 درصد افزایش یافته است که به دلیل طغیان مجدد سهام های تکنولوژی بوده است. تنها در بریتانیا به نظر می رسد که تورم به طور نگران کننده ای ریشه دوانده است.

هیولای تورم هنوز واقعا رام نشده است

اما مشکل اینجاست که هیولای تورم واقعا رام نشده است. مشکل بریتانیا از همه جا حادتر است. در آنجا، دستمزدها و قیمتهای هسته که بدون احتساب انرژی و مواد غذایی است، سالانه حدود 7 درصد افزایش می بایند.

یعنی حتی زمانی که نرخهای سرفصل در جاهای دیگر با کمرنگ شدن شوک انرژی کاهش یافته است، تورم هسته core inflation به طرز ناامیدکنندهای سرسخت بوده است. تورم هسته هم در آمریکا و هم در منطقه یورو از 5 درصد فراتر رفته و درتمام سال گذشته بالا بوده است. در سرتاسر جهان ثروتمند، بسیاری از دولت ها با ایجاد کسری بودجه در مقیاسی که معمولاً در دوران رکود عمیق اقتصادی دیده می شود، نفت به آتش میریزند.

در نتیجه، بانک های مرکزی با انتخاب های دردناکی روبرو هستند. کاری که آنها در آینده انجام می دهند در سراسر بازارهای مالی بازتاب پیدا خواهد کرد و تهدیدی برای آشوب برای کارگران، کارفرمایان و بازنشستگان خواهد بود.

سرمایه گذاران سهام امیدوارند که بانک های مرکزی بتوانند تورم را به اهداف 2 درصدی خود بدون ایجاد رکود بازگردانند اما تاریخ نشان می دهد که کاهش تورم دردناک خواهد بود. در بریتانیا نرخ های وام مسکن در حال افزایش است و باعث درد و رنج برای مشتاقان صاحب خانه شدن و صاحبان خانه های موجود می شود. در آمریکا هم وضع به ندرت بهتر است. با یک حساب کتاب مشخص می شود که ، نرخ بیکاری باید به 6.5 درصد افزایش یابد تا تورم به هدف فدرال رزرو برسد، یعنی معادل 5 میلیون نفر بیکار دیگر. افزایش نرخ بهره ثبات مالی را در بدهکارترین کشورهای عضو منطقه یورو به ویژه ایتالیا به خطر می اندازد.

علاوه بر این، نیروهای سکولار که تورم را بالا می برند، احتمالاً قدرت خواهند یافت.(تورم سکولار یا مزمن اساسا تورم خزنده ای است که در یک دوره زمانی طولانی ادامه دارد). نزاع بین آمریکا و چین شرکتها را به سمت جایگزین کردن زنجیرههای تامین چندملیتی کارآمد با زنجیرههای محلی پرهزینهتر سوق میدهد.

یک تغییر تاریخی و مهم

بانکهای مرکزی قول میدهند که برای رسیدن به اهداف خود مصمم هستند. آنها می توانند با افزایش نرخ های بهره، تقاضاها را به اندازه کافی کاهش دهند تا تورم را پایین آورند.

اگر آنها به قول خود پایبند باشند، رکود اقتصادی از کاهش بدون درد تورم محتمل تر به نظر می رسد. اما هزینههای ایجاد رکود، همراه با فشارهای بلندمدت بر تورم، سناریوی دیگری را نشان میدهد: اینکه بانکهای مرکزی به دنبال فرار از بده بستان های کابوسوار خود هستند. یعنی نرخهای بهره را کمتر از آنچه برای رسیدن به اهداف خود لازم است، افزایش دهند و درعوض با تورم بالاتر زندگی میکنند. مثلاً 3 یا 4 درصد.

این رویکرد شبیه “کاهش تورم فرصت طلبانه” است که توسط برخی از مدیران فدرال رزرو در اواخر دهه 1980 مورد حمایت قرار گرفت. آنها به جای ایجاد عمدی رکود برای کاهش تورم، سعی کردند این کار را منفعلانه و از چرخه ای به چرخه دیگر انجام دهند. با این حال، بازارهای امروزی برای چنین تاکتیکهایی آماده نیستند. به عنوان مثال، قیمت گذاری اوراق خزانه وابسته به تورم، با میانگین انتظارات تورمی 2.1 درصد در پنج سال آینده و 2.3 درصد در پنج سال پس از آن مطابقت دارد. بنابراین، جهانی با تورم پایدار بالاتر، شامل یک تغییر تاریخی و مهم برای بازارهای مالی خواهد بود.

جهانی با تورم پایدار بالاتر

در این جهان متاسفانه سرمایه گذاران بی ثبات خواهند بود و برنده ها در مقابل بازنده ها قرار خواهند گرفت.

منشاء نوسانات و بی ثباتی می تواند ناشی از آسیب به اعتبار بانک های مرکزی باشد. در دهه های پس از دهه 1980، آنها تعهد خود را به اهداف در بوق و کرنا کرده اند. با این حال طی دو سال گذشته آنها نتوانسته اند تداوم تورم را پیش بینی کنند. اگر آنها همچنان از اهداف دست نیافتنی خود حمایت کنند، ممکن است دیگر به قول آنها توجه نشود. با گذشت زمان، آنها ممکن است توانایی هدایت انتظارات مشاغل و کارگرانشان را از دست بدهند. این اتفاق ممکن است باعث حرکت قیمت ها شوند و تورم را به سمت مارپیچ هدایت کنند.

تورم بی ثبات به شرکت ها و سهام آنها آسیب می رساند و مدیریت هزینه ها و تعیین قیمت ها را برای آنها دشوارتر می کند. با افزایش این احتمال که بانکهای مرکزی مجبور به تعدیل نرخها پس از موقعیت های غیرمنتظره شوند، عملاً به هر طبقه دارایی آسیب میرساند. این می تواند نوسانات بزرگی را در بازده واقعی ایجاد کند و سرمایه گذاران را وادار کند که برای جبران عدم قطعیت تقاضای تخفیف کنند ودر نتیجه قیمت دارایی ها را کاهش دهد.

رژیم جدید میتواند سرمایهگذاران را به روشهای دیگری نیز تحت فشار قرار دهد. اگر بانکهای مرکزی سستتر باشند، در ابتدا قیمت اوراق قرضه کوتاهمدت را کاهش خواهد یافت و بازده آنها را پایین میآورد. با گذشت زمان، همانطور که سیستم با تورم بالاتر تنظیم می شود، نرخ های اسمی برای ثابت نگه داشتن نرخ های بهره واقعی افزایش می یافت. پیش بینی می شود که قیمت اوراق قرضه بلندمدت کاهش یابد. سرمایهگذاران برای محافظت در مقابل تورم میتوانند به سمت کالاها هجوم ببرند. با این حال، ازدحام در بازار کوچک برای معاملات آتی، که خرید و فروش آن آسانتر از بشکههای فیزیکی نفت است، خطر حباب را به همراه خواهد داشت.

برندگان اصلی تورم

تورم بالاتر همچنین برندگان و بازندگان جدیدی ایجاد می کند. بدیهی است که تورم انتقال ثروت از وام دهندگان به وام گیرندگان را در برخواهد داشت زیرا ارزش واقعی بدهی کاهش می یابد. وام گیرندگان بسیار بدهکار، از جمله دولت های سراسر جهان، ممکن است احساس شادی کنند.

سایر روابط مالی نیز ممکن است متشنج شوند. اگر تورم هر سال چهار درصد از عایدی ها را کاهش دهد، سرمایه گذاران ممکن است به کارمزدهای مدیران صندوق با سوءظن نگاه کنند. افزایش نرخ های بازده، سلامت مالی بسیاری از طرحهای بازنشستگی با مزایای معین را با کاهش ارزش فعلی بدهیهای آتی آنها بهبود میبخشد. اما مزایای بازنشستگی همیشه به طور کامل از تورم محافظت نمی شود، به این معنی که قدرت خرید برخی از حقوق های بازنشستگی در نهایت کمتر از حد انتظار خواهد بود. این باعث خشم مردم می شود.

بانکهای مرکزی اکنون در چنین وضعیت دردناکی قرار دارند. آنها احتمالاً مسیری را بین تورم بالا و رکود هدایت میکنند. به نظر می رسد سرمایه گذاران بر این باورند که این هنوز هم می تواند پایان خوبی داشته باشد، اما این احتمال وجود دارد که چنین نشود.