به گزارش اخبار اقتصادی، بر اساس داده های گلس نود، بیت کوین پس از پشت سر گذاشتن 6 شهریور متوالی توانسته است از شهریور امسال ماه گذشته با رشد 4 درصدی عبور کند. اکنون تا حدودی زمینه روانی برای پذیرش اهداف قیمتی بالاتر برای سرمایه گذاران و معامله گران فراهم شده است. با این حال، بررسی دادههای زنجیرهای و شرایط کلی اقتصاد کلان ممکن است شروع قوی و مثبت سه ماهه چهارم را برای بیتکوین دشوارتر کند.

بررسی سپتامبر

قیمت بیت کوین در ماه گذشته ۴ درصد رشد کرد و با ثبت نقطه پایانی عملکرد منفی شش ساله در ماه سپتامبر، راه را برای ادامه روند مثبت در ماه اکتبر هموار کرد. با این حال، چالشهای پیش رو، هم در بازار ارزهای دیجیتال و هم در اقتصاد کلان، ممکن است شروع قوی و مثبت سه ماهه چهارم را برای بیت کوین دشوار کند. به عبارت دقیقتر، یکی از این چالشها، ادامه روند انقباض نقدینگی است. در حال حاضر حجم نقدینگی در معاملات درون زنجیره ای و برون زنجیره ای (صرافی های متمرکز) به کمترین میزان در سال های اخیر رسیده است. کارشناسان این کاهش نقدینگی را بیتفاوتی نسبت به بازار مینامند که خود را در محدوده معاملات محدود و نوسانات محدود نشان میدهد.

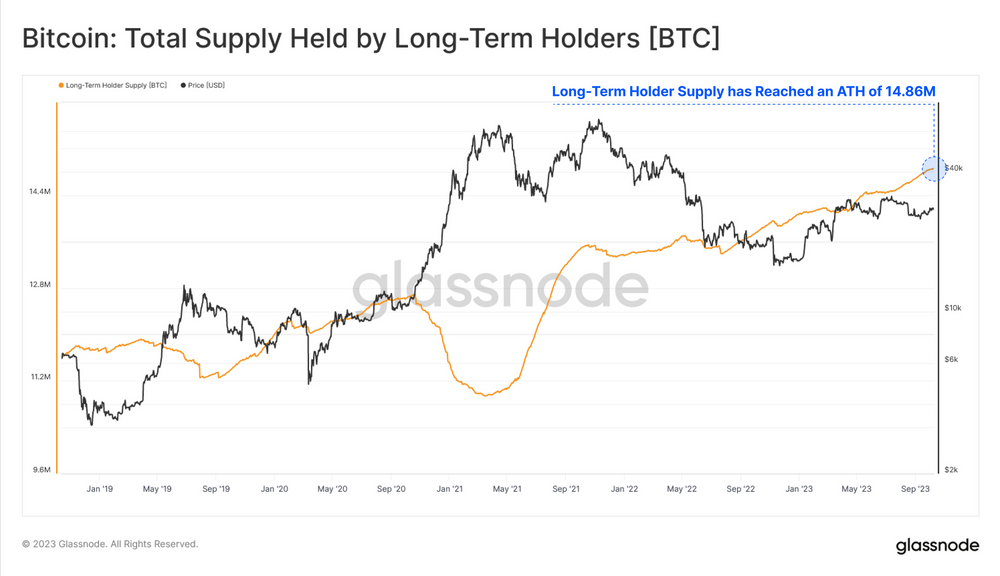

یکی از مهم ترین دلایل کاهش حجم معاملات، تعداد نسبتا کم معامله گران فعال در بازار است. بازار در حال حاضر تحت سلطه سرمایه گذاران بلندمدت است که سهم آنها از کل عرضه بیت کوین در ماه سپتامبر به بالاترین حد خود یعنی 76 درصد رسید.

شاخص چرخه توزیع ثروت، تعادل توزیع ثروت بین سرمایه گذاران با تجربه و سرمایه گذاران جدید در بازار بیت کوین را نشان می دهد. این اندازه گیری نشان می دهد که در ماه سپتامبر سکه های قدیمی عملاً دست نخورده بودند. این نه تنها نشان دهنده فقدان شتاب در فروش بیت کوین است، بلکه ثبت نسبتا ضعیف اپلیکیشن های جدید را نیز نشان می دهد. الگویی که در آن HODLERS (سرمایه گذاران بلندمدت یک ارز دیجیتال که بدون توجه به قیمت آن سکه را می خرند و نگه می دارند) تا حدودی فعال می مانند، نشان می دهد که بازار در فاز خماری و رکود است.

اگرچه نقدینگی پایین میتواند باعث حرکتهای بزرگ در هر دو جهت بازار شود، نوسانات بازار بیتکوین در طول ماه سپتامبر روند نزولی را دنبال کرده است. علاوه بر این، با نگاهی به بازار معاملات آپشن، می توان دریافت که معامله گران تمایلی به باز کردن معاملاتی با دامنه نوسان بالا در کوتاه مدت ندارند. سطوح نوسان به طور قابل توجهی پایین تر از میانگین های تاریخی و نزدیک به پایین ترین سطح تاریخ است.

با این حال، از نظر بررسی تاریخچه بازار، شایان ذکر است که دوره های نوسان قیمت پایین اغلب پیش درآمد دوره های نوسان بالا هستند. علاوه بر این، دادههای زنجیرهای نشان میدهد که اکثر سرمایهگذاران کوتاهمدت (دارندگان کوتاهمدت) در موقعیت زیاندهی یا سر به سر هستند. این درصد بالای STH های به اصطلاح سیل زده را می توان نشانه ای از «فرسودگی فروشنده» دانست. مفهوم “فرسودگی دلال” یک مفهوم مهم و آشنا در تجارت، تحلیل تکنیکال و امور مالی است. این مفهوم به نقطه ای اشاره دارد که در آن یک روند نزولی غالب به دلیل کنار گذاشتن اکثریت فروشندگان موقعیت قبلی خود در شرف پایان است. چنین سناریویی میتواند پیامدهای منفی برای پویایی بازار داشته باشد، زیرا خستگی فروشنده ناشی از محاسبات آنها مبنی بر اینکه بازار قیمتهای پایینتر را تحمل نمیکند، میتواند منجر به کاهش فشار فروش شود و به طور بالقوه زمینه را برای افزایش بازار یا حداقل یک افزایش قیمت فراهم کند. ادغام قوی عملیات در ارائه سطح قیمت فعلی. در نتیجه این موضوع باعث می شود که قیمت با یک محدوده نوسان کوچک در این سطوح فعلی ثابت بماند.

جهت حرکت بازار را بررسی کنید.

نسبت ارزش بازار/ارزش واقعی یا به اختصار MVRV، رابطه بین ارزش کل بازار و کل ارزش واقعی بازار یک ارز دیجیتال را بیان می کند. این رابطه بین ارزش کل بازار (محصول تمام سکه های در گردش ضرب در قیمت نقدی) و کل ارزش تحقق یافته (کل هزینه صرف شده برای خرید سکه های در گردش) می تواند برای ارزیابی حدود بالا و پایین بیت کوین استفاده شود. . قیمت علاوه بر این، این اندیکاتور سود یا زیان های تحقق نیافته معامله گران را نشان می دهد. در اینجا می بینیم که سرمایه گذاران کوتاه مدت چندین هفته سطوح “بی سود” را حفظ کرده اند. بنابراین با وجود حفظ سطح قیمت، سوال این است که آیا عوامل خارجی به تغییر چشمانداز و احساسات سرمایهگذاران کوتاهمدت کمک کردهاند یا اینکه این معاملهگران از بازار منصرف شدهاند؟

برای پاسخ به این سوال، میتوان به دادههای سود و زیان، از جمله نسبت سود/زیان دارنده کوتاهمدت و نسبت سود مصرف شده تولید نگاه کرد. برخلاف MVRV که روانشناسی سرمایه گذار و احساسات بازار را با ارائه بینشی نسبت به سودها یا زیان های تحقق نیافته اندازه گیری می کند، این دو شاخص جنبه تحقق یافته معامله را به ما نشان می دهند.

در شاخص نسبت سود/زیان دارندگان کوتاه مدت، زیان حاصل با رنگ سبز مشخص شده است. می توان نتیجه گرفت که در ماه سپتامبر سرمایه گذاران کوتاه مدت متوجه ضرر قابل توجهی شدند. به طور مشابه، شاخص SOPR نیز وارد محدوده منفی شد و تأیید می کند که دارندگان کوتاه مدت تقریباً روزانه برای بیش از یک ماه متحمل ضرر شده اند. آخرین بار پس از فاجعه صرافی FTX، بازار برای مدت مشابه در این وضعیت قرار داشت.

به طور خلاصه، وضعیت فعلی بازار را می توان به شرح زیر توصیف کرد:

با وجود علائم آشکار ترس در میان معامله گران و افزایش تمایل به فروش، قیمت بیت کوین کم و بیش ثابت ماند و سپس اندکی افزایش یافت. این نشان می دهد که در میان دارندگان کوتاه مدت، تقاضای خرید قوی تر از فشار فروش بوده است. این نکته مهم را باید به خاطر بسپاریم که پس از ورشکستگی صرافی FTX، بازار دچار وحشت و تردید جدی شد، بنابراین این احساسات منفی در سال گذشته بی سابقه بوده است. بنابراین، با در نظر گرفتن همه این موارد، شرایط بازار پیچیده و عجیب به نظر نمی رسد.

منبع: اکوایران